あけましておめでとうございます。

2026年という、運命の幕が開けました。

今、日本の金融市場を鳥瞰していると、かつてないほどの張り詰めた緊張感が肌を刺すような感じがします。マーケットの深層を読み解き、冷徹なシミュレーションを重ねてみたが、導き出される答えは唯一。「日本経済は、非常に巧妙かつ残酷な、袋小路の局面(チェックメイト)にある」ということである。

世の中にはいまだに「最後にはなんとかなるだろう」という根拠なき楽観論が蔓延している。しかし、現実の数字が突きつける事実は、それ以上に冷酷だ。

今日は、自分たちが今どのような歴史的転換点に立たされているのか。アメリカとの比較論から、世間でまことしやかに囁かれる「解決策」の正体まで、忖度なしに徹底的に深掘りしていきたい。自分たちが信じてきた前提が、音を立てて崩れ去る前に。

日銀が直面する「出口のない迷宮」

まず直視すべきは、日本の中央銀行である日銀の現状だ。

2025年末の時点で、日銀が保有する国債の評価損は30兆円を超え、さらに拡大を続けている。長期金利が2%を超えて推移する中、金利が上がるたびに日銀の財務状況が悪化するという、まさに自爆装置を抱えたような状態だ。

ここには、逃げ場のない3つの罠がある。

- 金利を上げれば: 政府の利払いが増加し、日銀保有の国債の価格は下落、評価損が膨らむ。

- 金利を下げたままなら: 他国との金利差で際限なく「円安」が進み、輸入物価が高騰して自分たちの生活はさらに苦しくなる。

- 何もしなければ: 市場からの「円売り」の猛攻に遭い、通貨価値が自然死していく。

これを専門用語で言えば「利上げによる逆ザヤ」だが、自分たちの生活レベルで言えば、「借金を返すためにさらに高い金利で借金をする、多重債務者の自転車操業」の末期症状に近い。

アメリカと日本、どちらの「借金」が重いのか?

「アメリカだって世界最大の債務国じゃないか。なぜ日本だけが危ないと言われるんだ?」という疑問を持つ人も多いだろう。確かにアメリカの対外債務は巨額だ。しかし、日本とアメリカでは、借金の「質」が決定的に違う。

日本は「キャッシュが回らない資産家のおじいちゃん」

日本の強みは、500兆円を超える対外純資産だ。自分たちは世界にお金を貸している「債権国」である。しかし、その資産の多くはすぐには引き出せない不動産や投資であり、日々の支払いに使える現金(流動性)が不足している。国内では家族(国民)から1,000兆円以上の借金をしている。身内からの借金だから、今日明日に家を追い出されることはないが、家族の貯金(預金)を使い果たせば、そこがゴールだ。

アメリカは「成長し続ける、クレジットカードの達人」

対するアメリカは、世界中からお金を借りている「債務国」だ。しかし、アメリカには「米ドル」という最強の基軸通貨がある。世界中の国が貿易のためにドルを欲しがるため、最悪、ドルを刷れば借金を返せてしまう特権がある。さらに、AIやITなどの産業が常に成長しており、「稼ぐ力」が衰えていない。

| 比較項目 | 日本 (2026年予測) | アメリカ (2026年予測) |

| 借金の相手 | 主に国内(国民の預金) | 世界中の投資家・各国政府 |

| 成長の武器 | 過去の蓄え(資産) | 未来への投資(IT・人口増) |

| 通貨の立場 | ローカル通貨へ転落の危機 | 絶対的な基軸通貨 |

自分たちの目から見れば、アメリカは「借金は多いが、新しいビジネスでそれ以上に稼ぐCEO」であり、日本は「過去の貯金で食いつないできたが、ついに家計が火の車になった隠居老人」のようなものだ。どちらの将来に期待して投資したいかは、明白だろう。

「GDPを2倍にすれば解決」という数学的ファンタジー

この窮地を脱するアイデアとして、「日本のGDP(国内総生産)を2倍にすればいい」という意見がある。確かに、分母であるGDPが2倍になれば、借金の比率は半分になり、税収も爆増する。数学的には完璧な解決策だ。

しかし、これは「100メートルを15秒で走るおじいちゃんに、明日からボルト(9秒台)並みに走れ」と言うようなものだ。

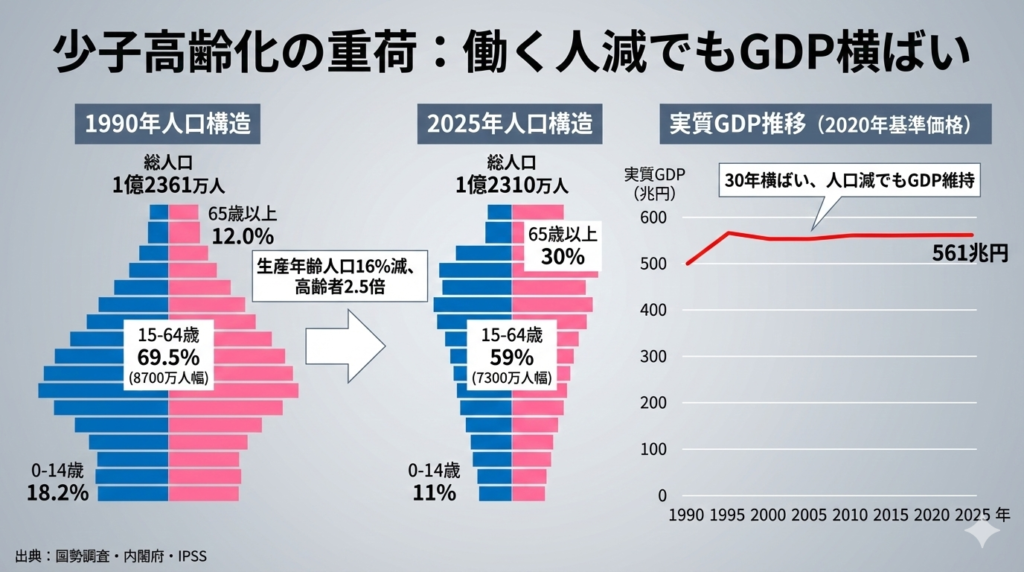

- 人口減少: 働く人が減っている中で、生産性を2倍にするには魔法が必要だ。

- インフレの罠: 物価を2倍にして「名目GDP」を2倍にする方法もあるが、それはパン1個の値段が2倍になるということであり、自分たちの貯金の価値が半分になることを意味する。

結局、健全な成長によるGDP倍増は、2026年の日本において、あまりに現実味に欠けるシナリオだと言わざるを得ない。

「お金を刷って借金を返す」という禁断の果実

「日本は自国通貨で借金をしているんだから、円を刷りまくって返せばいいじゃないか。その後でお金を回収して消せばいい」という考えもある。

自分も昔、そんな夢のような話があればいいと思った。しかし、これには「タイムラグ」という致命的な猛毒が含まれている。

- 一瞬で価値が溶ける: 借金を返すために1,000兆円を刷った瞬間、市場に円が溢れ、円の価値は暴落する。昨日まで150円だったガソリンが、回収を始める前に1,500円になるだろう。

- 回収=超増税: 市場に出たお金を「消滅」させる唯一の方法は、猛烈な増税だ。借金を返すために刷ったお金を回収するために、自分たちの給料からその分をすべて取り上げる。これでは本末転倒だ。

お金を刷って借金を消すというのは、「自宅の火事を消すために、ガソリンを撒いて家ごと焼き払う」ような行為だ。借金という火は消えるかもしれないが、住む場所(国民の生活)も同時になくなる。

2026年、どう生き抜くか

ここまで見てきた通り、日本の財政状況は、もはや「小手先の政策」でなんとかなる段階を過ぎているように感じる。現政権がどのような財政拡張を繰り出そうとも、それがインフレを加速させ、円の信用をさらに削るトリガーになりかねない。

自分の率直な意見を言わせてもらえば、「国がなんとかしてくれる」という期待は、2026年をもって完全に捨てるべきだ。

もちろん、日本という国が明日明後日に消滅するわけではない。しかし、「日本円」という資産が、自分たちの生活を守ってくれるバリアとしては、あまりに薄く、脆くなってしまったのは事実だ。

たとえ話しをすると、

自分たちは今、ゆっくりと沈みゆく巨大な客船に乗っている。船内ではまだ豪華な食事が提供され、バンドが音楽を奏でている(=高い公共サービスと一見平穏な日常)。しかし、機関室(=日銀と国家財政)には浸水が始まっており、排水ポンプ(=利上げや介入)も故障しかけている。

船長が「大丈夫だ、なんとかなる」と言っている間に、自分たちにできることは何か?それは、救命ボート(=外貨、ゴールド、海外資産、自己研鑽)を確保しておくことではないだろうか。

「高市政権」の誕生と、円安という名の必然

ここで政治的な側面にも目を向けてみよう。2025年に誕生した高市政権。その経済政策の根底にあるのは、積極的な財政出動だ。自分はこの政策自体を否定するつもりはない。デフレ脱却を目指す姿勢は理解できる。

しかし、市場の論理は残酷だ。世界中の投資家は、今の日本が「さらに借金を増やし、金利を低く抑え込もうとしている」と見ている。これが意味するのは、さらなる円の供給過剰だ。

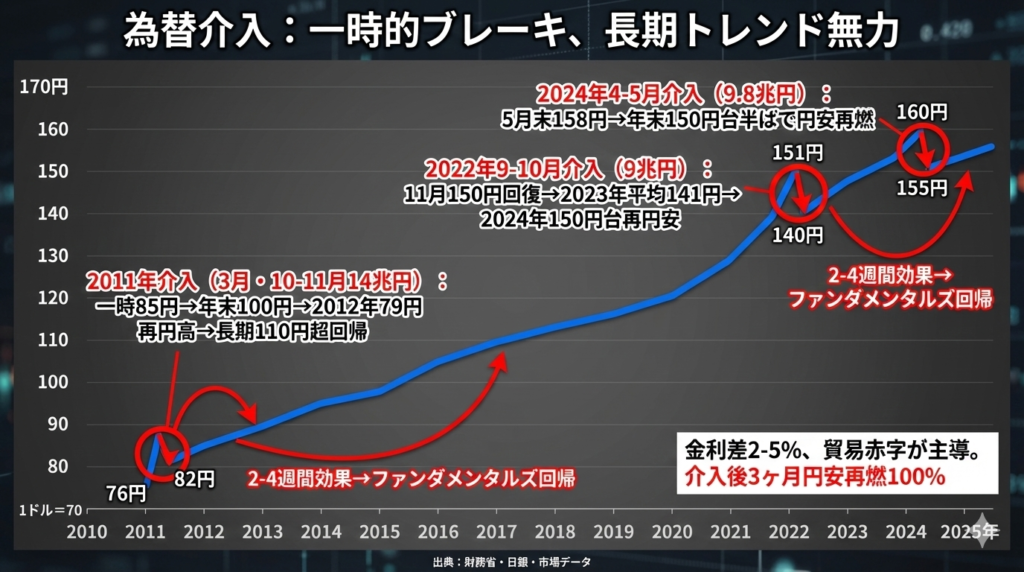

片山財務大臣が「断固たる措置(為替介入)」という言葉を2025年末に使ったが、これも一時的な「鎮痛剤」に過ぎない。自分たちが直面しているのは、喉の渇きを癒やすために海水を飲むような状況だ。介入で円安を抑えようとしても、その原資である外貨準備には限りがあり、根本的な「円売り」のトレンドを止めることはできない。

市場の「集団心理」という鏡:群衆の逆を行く勇気

相場の世界には、「大多数の人間が同じ思い込みに囚われる」という現象が必ず起きる。自分は、この心理構造を理解することこそが、2026年を生き抜くための最大の武器になると確信している。

例えば、ドル円が160円、170円と記録的な安値を更新していくとき、テレビやSNSは「円安の恐怖」を一斉に煽り始める。それを見た個人投資家たちは、乗り遅れまいとパニック状態でドルを買いに走る。しかし、百戦錬磨のプロたちは、その「熱狂の終わり」を冷徹に見守っているのだ。

- 自分たちの戦略: 世の中が恐怖や欲望で盲目的に動いているときは、あえて一歩引く。過熱した相場がふと我に返り、価格が適正な位置まで戻ってくる(押し目)瞬間を静かに待つのだ。

- 「常識」を疑う発想: 「みんなが言っているから正しい」のではなく、「みんなが同じ方向を向いたときこそ、エネルギーが枯渇し、流れが変わる前兆」だと捉える。

「一般の投資家が投げる(売る)なら自分は拾い、彼らが熱狂して買うなら自分は手放す」

この一節は、投資の本質を鮮やかに突いている。これは決して当てずっぽうのギャンブルではない。市場に漂う「行き過ぎた空気」を読み解き、大衆が最後に投げ出したチャンスを確実に掴み取るという、極めて合理的なマネジメントの極意なのだ。

2026年、自分たちの資産をどう守るか

では、具体的に自分たちは何をすべきか。

もちろん、これは投資助言ではない。しかし、自分ならこう動く、という指針を整理した。

① 「円」一辺倒からの脱却

銀行に預けている円が、数字の上では減っていなくても、その「買えるモノの量」が減っているなら、それは実質的な資産の目減りだ。

自分は、資産の一定割合を米ドルやビットコイン、そして「ゴールド(金)」に分散することを検討している。

② ゴールド(金)の押し目買い

2025年末、ゴールドは証拠金引き上げの影響で一時的に下げた。しかし、これは「価値が下がった」のではなく「持ち高の調整」に過ぎない。

通貨の信用が揺らぐ2026年において、中央銀行が刷ることのできない「実物資産」の価値は、長期的にはさらに高まるだろう。

③ 自己防衛としての「知識」

最大の資産は、自分自身の知識だ。

「なんとかなる」という思考停止を捨て、日銀のバランスシートや米国の雇用統計、CFTC(投機筋のポジション)などのデータに触れる習慣を持つこと。これが、パニックに飲み込まれない唯一の手段だ。

| 資産クラス | 2026年の役割 | 注意点 |

| 日本円 | 生活防衛資金(流動性) | インフレによる価値低下リスク |

| 米ドル | 攻めの資産(金利も付く) | 米国発のショックによる急落 |

| ゴールド | 守りの究極(実物資産) | ボラティリティ(値動き)の大きさ |

| 自己投資 | 稼ぐ力・判断力の向上 | 終わりがない(常にアップデートが必要) |

2026年を「絶望」ではなく「チャンス」に変えるために

最後にもう一度、自分なりの考えを伝えたい。 日本の財政が「もはや従来の延長線上では立ち行かない限界点にある」というのは、あくまでこれまでの「古いシステム」の話だ。円安やインフレは、確かに自分たちの生活を圧迫するが、同時にそれは「古い価値観からの脱却」を促すサインでもある。

かつて、日本は何度も危機を乗り越えてきた。 しかし、そのたびに「お上(政府)」に頼り切りだったわけではない。一人ひとりが現実を直視し、自ら動くことで道を切り拓いてきたはずだ。

たとえ話しをもう一つ。

冬が来るのを止めることは誰にもできない。

「まだ暖かいから大丈夫だ」と言って半袖で過ごすか、「冬は必ず来る」と確信して薪を蓄え、防寒着を用意しておくか。

2026年という「経済の冬」において、凍えるのは準備を怠った者だけだ。準備ができている者にとって、冬は次の春に向けて力を蓄えるための、静かでエキサイティングな季節になる。

大局は世の中の思い込みや集団心理の偏りで見極め、日々のマネジメントで自分たちの人生をコントロールしていく。この「揺るぎない個の指針」を胸に、自分はこの激動の2026年を全力で戦い抜くつもりだ。

自分たちの未来は、自分たちの手で守り、そして創り出していこう。

#2026年経済予測 #日本円暴落 #日銀チェックメイト #財政破綻 #資産防衛 #円安対策 #ハイパーインフレ #経済の真実 #外貨投資 #新時代の生き方

コメント